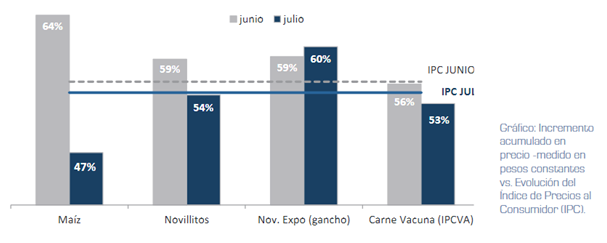

La semana pasada se conoció el dato de inflación de julio el cual, en otro contexto, hubiese sido quizás un motivo de festejo; con una variación mensual de tan solo 2,2%, el Índice de Precios al Consumidor (IPC) marcaba su cuarto mes consecutivo de baja acumulando 54,4% anual versus 55,8% de junio pasado. A su vez el maíz, uno de los insumos más importantes para el negocio ganadero, comenzaba a ceder respecto del incremento de inflación lo que auguraba una mejora relativa en los márgenes de engorde. Y en el consumo, si bien aún no se convalidaban mayores ajustes de precios, esta baja sostenida en la tasa de inflación hubiera podido permitir comenzar a recomponer lentamente los salarios y, con ello, el precio de la carne finalmente podría haber corregido parte de su retraso.

Sin embargo, eso no ocurrió y las perspectivas hoy son muy distintas. Las principales consultoras que relevan mensualmente los precios ya indican para agosto una tasa de inflación mensual de entre 4 y 5%, con un septiembre rozando los 7 puntos, esto siempre que el dólar logre mantenerse debajo de los $60. En base a estas cifras, la proyección de inflación para fin de año, se ve desplazada rápidamente hacia niveles cercanos a los 60 puntos anuales.

Ahora bien, ¿cómo impacta esta situación en el negocio ganadero? Haciendo una lectura rápida podríamos pensar que una devaluación mejora los números de la exportación, lo cual es cierto. Sucede que en el caso de la cadena de la carne, la participación de la exportación –si bien ha estado creciendo fuertemente- no supera en promedio el 20% de la producción total. Por otro lado, mucho se ha escrito acerca de la desconexión que existe entre la exportación -como último eslabón de la cadena- y el productor primario. Por lo que cualquier mejora que pueda recibir el sector exportador producto de un tipo de cambio más competitivo, difícilmente logre trasladarse hacia el resto de la cadena.

Respecto del mercado interno, es sabido ya que la capacidad de compra del consumidor ha llegado a un nivel de resistencia tal que no ha hecho otra cosa que forzar a una baja sistemática del consumo de carne en los últimos meses. Es así que, de acuerdo a los últimos datos oficiales correspondientes al mes de junio, el consumo aparente de carne vacuna ha tocado un piso de 48,1 kg per cápita, tras restringirse 10 kg en los últimos 12 meses. Pero la resistencia del consumo se torna más fuerte aún si consideramos que el precio de la carne en mostrador, se ha mantenido durante este tiempo por debajo de inflación. Tomando el relevamiento de precios que realiza el Instituto de Promoción de Carne Vacuna (IPCVA), el precio promedio de los distintos cortes de carne vacuna registró un aumento en los últimos 12 meses del 53,0% lo que lo deja por debajo del 54,4% acumulado por el IPC. A pesar del retraso en precios que registra la carne vacuna comparado incluso con otras carnes como el pollo, cuyo aumento interanual supera el 70%, su consumo no ha dado signos de recuperación. En adelante, con una inflación nuevamente en alza, el inevitablemente efecto volverá a sentirse sobre esta variable.

Desplazándonos hacia atrás en la cadena, el sector industrial tampoco escapa de este impacto. Con costos de estructura crecientes y un fuerte componente financiero, que a su vez pone en riesgo la cadena de pago interna, es altamente probable que el nivel de actividad –especialmente de aquellas plantas mayormente orientadas al mercado doméstico- se vea complicado en los próximos meses.

En cuanto al sector productor, primer eslabón de la cadena, las señales no son menos desalentadoras. Como venimos mencionando en informes pasados, las empresas ganaderas ya se encuentran sumamente golpeadas por la fuerte presión fiscal y financiera que vienen soportando durante el último año, con tasas que literalmente ahogan la actividad productiva. Sumado a esto, el precio de la hacienda en los últimos meses ha estado perdiendo contra inflación generando márgenes muy ajustados, especialmente para la cría con un precio del ternero sumamente retrasado. En el caso de los feedlots, si bien durante el último mes han logrado recuperar margen producto de la fuerte baja que registró el precio del maíz, lo cierto es que con su principal insumo dolarizado y un consumo interno planchado, los márgenes deberían volver a erosionarse en los próximos meses.

Durante la última semana, ante la gran incertidumbre cambiaria, el productor naturalmente restringió el nivel de oferta en un intento por proteger el valor de sus animales hasta tanto logren estabilizarse las principales variables económicas. Fue así que el valor de la hacienda registró una importante corrección en pesos, el IGML aumentó en una semana más del 13%, pasando de un promedio semanal de $55,345 a $62,561 en la última semana. Sin embargo, dos factores condicionarán esta situación. Por un lado, el bajo margen de maniobra que tiene el productor respecto de la entrega de su hacienda gorda. A diferencia de otros bienes, no es posible retener la mercadería a la espera de mejores condiciones por lo que el nivel de oferta, tarde o temprano, tenderá a normalizarse. Por otro lado se encuentra el consumo, ya sumamente deprimido y con escasa capacidad para absorber nuevos incrementos. En definitiva, lo visto esta semana no sería más que un desequilibrio transitorio, propio de la conmoción que vivió el mercado por estos días y que rápidamente deberá reacomodarse, llevando el precio de la hacienda a posibles nuevos retrasos contra la inflación.

En este contexto, la esperanza esta puesta una vez más en la exportación, claramente favorecida por un tipo de cambio más competitivo. Lamentablemente, volvemos a caer en una situación de dualidad en la cual lo que genera competitividad para un sector, complica al otro. La pregunta es si estamos en condiciones de comenzar a articular definitivamente los distintos eslabones de la cadena comercial de manera tal de poder amortiguar los vaivenes propios de ambos mercados. Es hora de trabajar con miras a un sólo mercado, bajo los mismos estándares comerciales (trazabilidad, tipificación, sanidad), creando herramientas comerciales que permitan dar previsibilidad a la producción y participación en el margen global. De este modo, será posible generar vasos comunicantes lo suficientemente sólidos como para lograr una verdadera complementariedad entre mercado interno y mercado de exportación.

ROSGAN